まずは短期安全性を確認します。

会社が倒産リスクに直面していては将来の展望について検討している場合では有りません。

財務分析のファーストステップとして短期安全性を確認していきましょう。

その具体策について以下に記載していきます。

短期安全性の確認

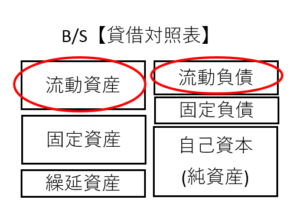

この短期安全性は貸借対照表を中心として行います。

確認すべき3つのポイント

- 流動比率の確認

- 当座比率の確認

- 所要運転資金(手元流動資金)の確認

流動比率と当座比率の確認方法

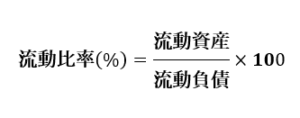

ここで重要なポイントは"決済手段として使えるレベルの流動性が十分に確保されているか"です。

そして理解すべきポイントは短期支払債務が換金性の高い資産でまかなう事ができるかを確認することです。

そして、『短期支払債務が支払えない = 倒産リスク』が高いと判断することになります。

流動資産:1年以内に資金化できる資産

※流動資産に含まれるもの

現金及び預金、売掛金、有価証券、棚卸資産、受取手形、繰延税金資産など

流動負債:1年以内に返済しなければならない負債

※流動負債に含まれるもの

買掛金、支払手形、未払法人税など

これらを用いて分析をします。

- 望ましいとされる流動比率は120%以上。

- ただし、業種により大きく異なるケースもある

- 卸売業や大多数の製造業では120%以上が望ましい。

- 小売業は日銭が沢山入るため100%を下回っても良いケースもある

- 電力や鉄道といった設備投資が大きいが、普段の出費が少ない業態であれば流動比率が60%でも良いケースがある

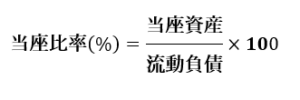

当座資産:換金性の以上に高い資産、一般的には流動資産から棚卸資産を省いたものを言う

※当座比率では流動比率よりも厳しく短期安全性を確認することになります。

- 当座資産額 と流動負債額が同額 もしくは以上⇒ 支払い能力あり

- 当座資産額が流動負債 額の80% ⇒ 何とか支払い可能

- 当座資産額が流動負債 額の50% ⇒ 資金繰りが苦しい

- ただし、業種・業態によりこれらの基準が変わるケースもある

手元流動資金の確認方法

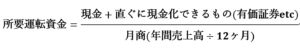

ここでは資金の回収を見る必要があります。

この重要なポイントは以下です。

資金の回収に時間がかかっているかどうか

資金回収にかかる期間中に十分手持ち現金を持っているか

そして所要運転資金は一般的に以下数値以上ないと資金繰りに苦しい状況に陥る可能性が高くなります。

※ 要は"売掛金の現金化に時間がかかっているかどうか"を見る指標です。

中小企業: 1ヶ月以上の所要運転資金

大企業:1.5ヶ月以上の所要運転資金